Образец платежки при УСН доходы за 2021 год nalognalogru

В соответствии с п. 7 ст. 346.21 НК РФ оплата авансовых платежей по УСН производится до 25-го числа месяца, следующего за отчетным периодом. Уплата же окончательного упрощенного налога должна производиться в следующем после отчетного году: организациями до 31 марта, ИП — до 30 апреля. При совпадении с общевыходными днями срок подлежит переносу на ближайший более поздний рабочий день.

С 10.09.2021 форма платежного поручения установлена положением Банка России от 29.06.2021 № 762-П.

Основные реквизиты платежного документа должны содержать следующую информацию:

- данные о плательщике и получателе: их наименование, ИНН, КПП, сведения о банках;

- данные, идентифицирующие налог, вид, тип, очередность платежа;

- данные о территориальной принадлежности плательщика;

- общую информацию о платеже: дату, номер документа, а также назначение платежа.

Таким образом, заполняя платежное поручение, необходимо указать следующее:

- Получатель платежа: налоговый орган.

- ИНН/КПП: соответствующие номер и код налогового органа.

- Наименование местного органа федерального казначейства: УФК.

- БИК: БИК банков получателя и плательщика.

- Номер счета: номера счетов ФНС и плательщика.

С 01.05.2021 обязательно нужно указывать «Номер счета банка получателя средств» в поле 15 платежного поручения. Подробнее читайте здесь.

Где взять реквизиты ФНС для заполнения платежки на уплату налогов, см. здесь.

- Наименование, ИНН/КПП налогоплательщика: указываются соответствующие реквизиты организации.

- Для ИП: Ф. И. О, адрес места жительства.

- КБК: 182 1 05 01011 01 1000 110.

- Статус налогоплательщика: юрлица — 01, ИП — 13 (с 01.10.2021 статус 09 для ИП не используется).

- Вид операции: 01.

- Очередность платежа: 5.

- Код УИП: 0 (при уплате налога) или код, указанный в требовании (при уплате задолженности на основании требования налогового органа).

- ОКТМО: код территориальной принадлежности организации или ИП.

- Основание платежа: ТП (по текущим платежам), ЗД (по задолженности за истекшие налоговые, расчетные (отчетные) периоды, независимо от того, доброльное погашение или по требованию, решению налоговиков (с 01.10.2021 в поле 106 не указывают коды ТР, ПР, АП, АР).

- Налоговый период: квартал для авансовых платежей (КВ.01.2022; КВ.02.2022 и т. д.) или календарный год (ГД.00.2021).

- Дата документа: 0 (для авансовых платежей и для уплаты задолженности) и 31.03.2022/04.05.2022 (для уплаты суммы налога за 2021 год). При принудительном погашении задолженности с 01.10.2021 в поле 108 перед номером документа-основания ставится один из кодов, которые раньше указывались в поле 106 — ТР, ПР, АП, АР, например, «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов.

- Назначение платежа: налог за 2021 год или авансовый платеж за 1 квартал, 2 квартал, 3 квартал 2022 года.

Подробнее о КБК, применяемых при УСН, читайте в этой статье.

Как заполнить квитанцию на оплату налога по УСН для ИП в 2021 году?

Важное обновление. Обратите внимание, что с 1 января 2021 года необходимо указывать новые реквизиты Федерального казначейства при оплате налогов и взносов (правда, будет переходный период, но об этом читайте в статье по ссылке ниже). Более того, появится еще один обязательный реквизит, который необходимо будет заполнить в платежном поручении.

Подробнее читайте в статье:

Добрый день, уважаемые ИП!

Предположим, что некий ИП хочет заплатить аванс по УСН 6% за какой-либо квартал 2021 года наличными, через “СберБанк”.

Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это очень быстро, в автоматическом режиме формируются нужные квитанции или платежные поручения. А как быть, если нет такой программы?

Тогда можно воспользоваться сервисом формирования квитанций от самой Налоговой Службы РФ (ФНС).

Кстати говоря, лучше пользоваться именно им (если нет бухгалтерской программы), так как это официальный сервис ФНС.

Но обратите внимание, что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить налоги (и взносы) только с него. Дело в том, что банки, начиная с 2017 года, и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными.

Как сформировать квитанцию для оплаты аванса по УСН?

Идем на официальный сайт Налоговой РФ по этой ссылке:

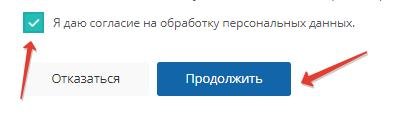

Даем согласие на обработку персональных данных и нажимаем на кнопку “Продолжить”:

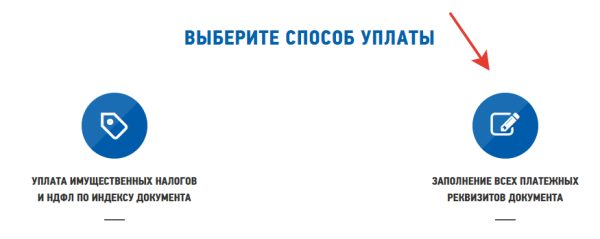

Выбираем способ оплаты «Заполнение всех платежных реквизитов документа»

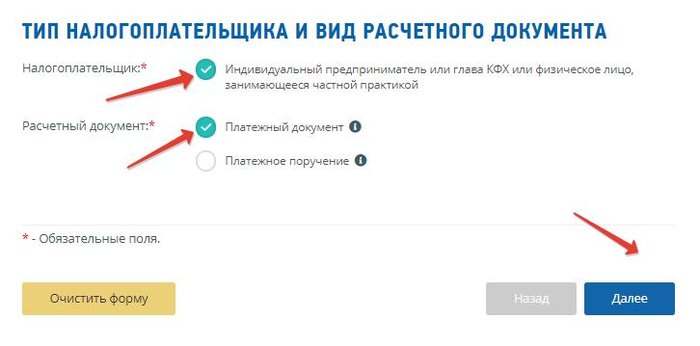

И попадаем на следующий экран:

Указываем здесь, что платит ИП при помощи платежного документа (то есть, при помощи квитанции). И жмем кнопку “Далее” и переходим на следующий экран.

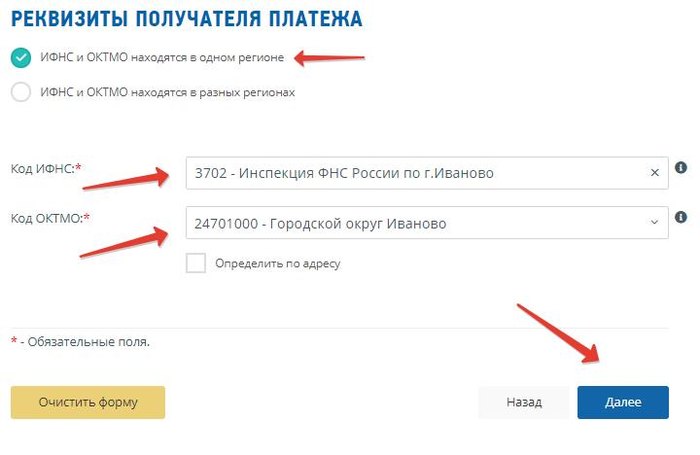

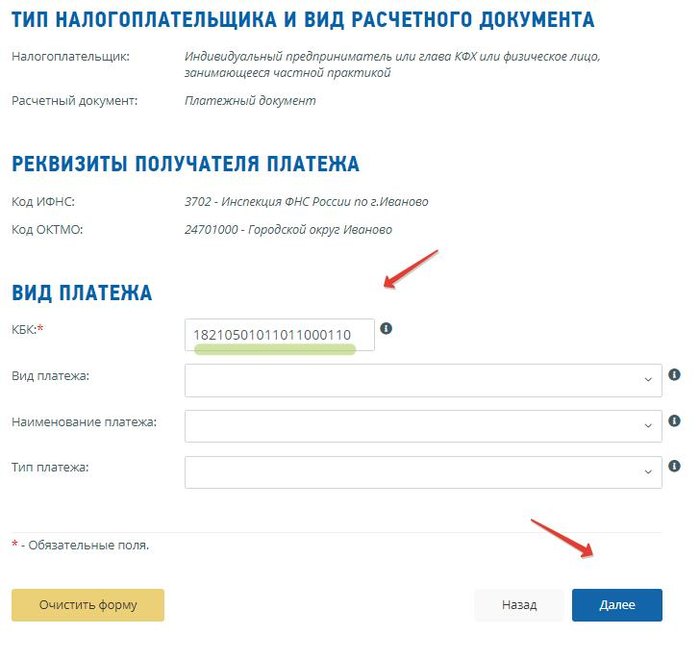

Вводим код своей ИФНС + ОКТМО

В поле “Код ИФНС” вводим код своей налоговой инспекции. Пусть наш ИП живет в гор. Иваново, код его налоговой инспекции 3702 , а код ОКТМО 24701000 (см. скриншот ниже).

Разумеется, Вы введете код своей налоговой инспекции и свой ОКТМО. Если не знаете их, то можете уточнить в своей налоговой инспекции.

Или попробуйте определить код своей налоговой инспекции + ОКТМО при помощи функции “Определить по адресу”.

Ставите галочку напротив надписи “Определить по адресу” и вводите свой адрес по прописке. Но, все-таки, рекомендую еще раз сверить эти данные со своей налоговой инспекцией, если не до конца уверены.

Причем, обратите внимание на два переключателя:

- ИФНС и ОКТМО находятся в одном регионе

- ИФНС и ОКТМО находятся в разных регионах

Пусть в нашем примере они находятся в одном регионе, поэтому была выбрана такая настройка:

Если сомневаетесь, что выбрать, то лучше уточните в своей налоговой инспекции. Дело в том, что действительно, иногда налоговая инспекция может находиться в другом регионе, нежели ОКТМО. Такое бывает, когда одна налоговая инспекция ставит на учет предпринимателей из нескольких регионов РФ. Например, из отдаленных поселков и небольших поселений.

А еще лучше использовать программы и сервисы для ведения бухгалтерского/налогового учета ИП. Эти квитанции автоматически формируются в них за несколько кликов.

А мы жмем кнопку “Далее”…

На следующем экране придется указать так называемый КБК. Если кратко, то этот код указывает, что производится платеж налога по УСН 6% (“Доходы”).

Нам нужно прописать вот этот КБК: 18210501011011000110 (обратите внимание, что КБК нужно вводить в сервисе без пробелов).

Снова жмем кнопку “Далее”

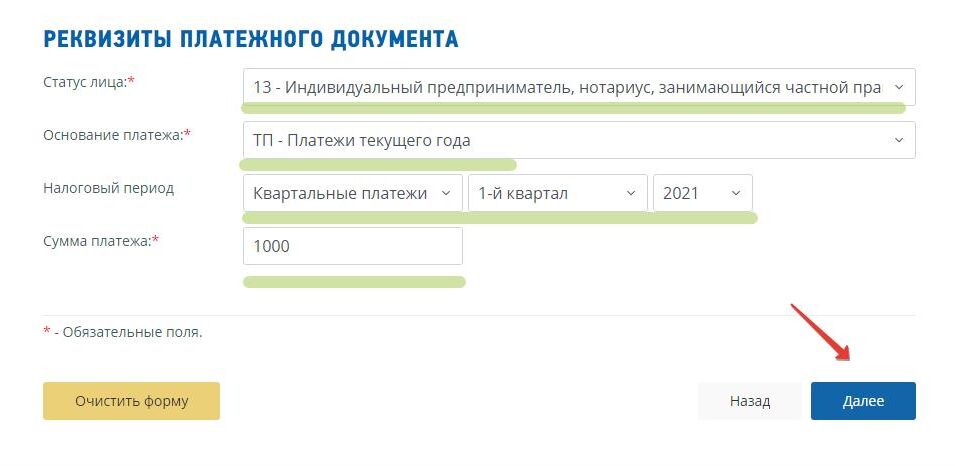

- Указываем, что платеж производит ИП (код статуса лица “13”);

- Основание ТП (платежи текущего года);

- КВ (квартальные платежи);

- Указываем нужный Вам квартал и 2021 год. В нашем примере производится платеж за первый квартал 2021 года;

- Указываем сумму платежа. Я, для примера, указал 1000 рублей. Понятно, что у Вас может быть другая сумма.

Учтите, что начиная с 1 октября 2021 года в поле 101 вместо кода «09» нужно будет писать код «13»

И снова жмем на кнопку “Далее”

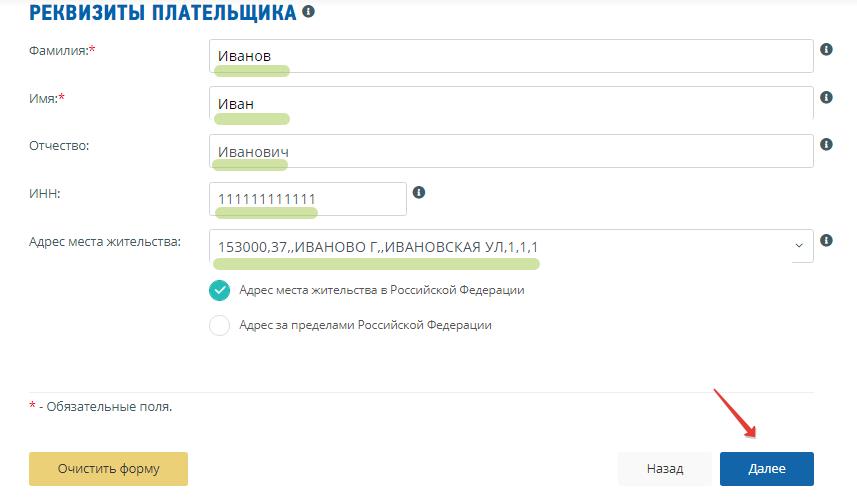

Далее прописываем свои данные:

- ФИО

- ИНН

- Адрес по прописке (так как именно к нему “привязана” ваша налоговая инспекция)

Обращаю внимание, что нужно платить взносы и налоги от своего имени.

Жмем кнопку “Далее”

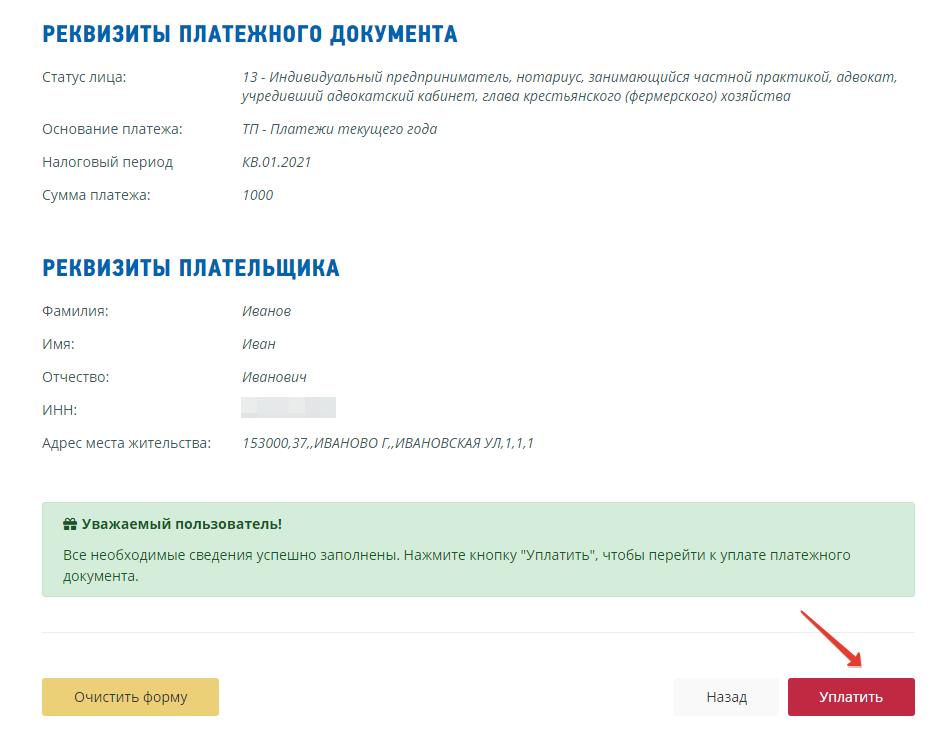

Еще раз все внимательно проверяем и нажимаем на кнопку «Уплатить».

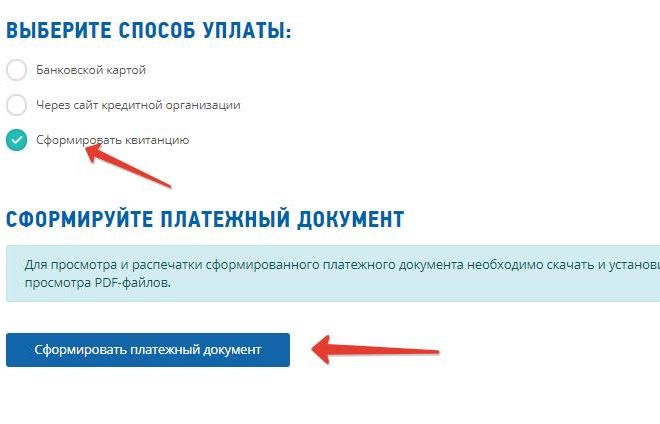

Выбираем “Сформировать квитанцию” и жмем на кнопку “Сформировать платежный документ”

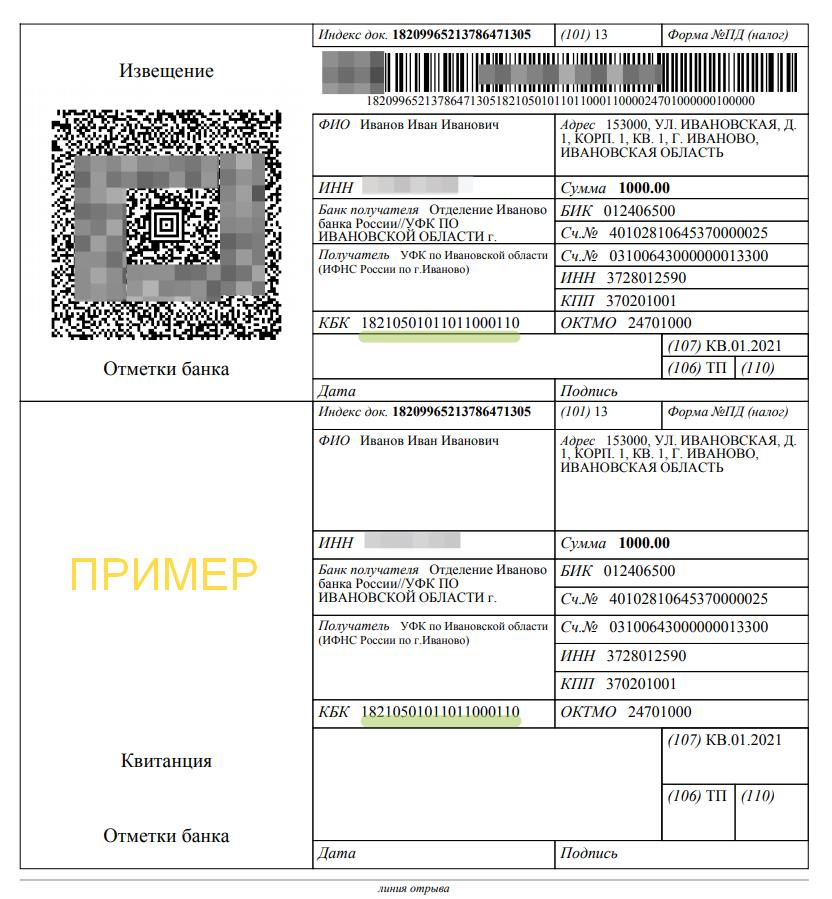

Пример квитанции для оплаты налога по УСН в 2021 году:

Все, наша квитанция на оплату аванса по УСН за первый квартал готова. Далее следует эту квитанцию распечатать и оплатить наличными в “СберБанке”.

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо сохранить. Ее может потребовать налоговая при возможной проверке.

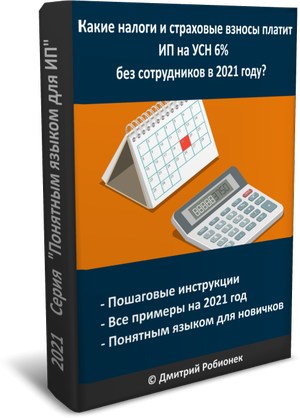

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Пошаговые руководства для ИП:

- «Как открыть ИП в 2021 году? Пошаговая Инструкция для начинающих»

- «Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?»

- «Ответы на самые частые вопросы от начинающих ИП без сотрудников (2021)»

- «ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2021 году?»

- «Как ИП на УСН 6% стать самозанятым, не закрывая ИП?»

2 комментария к “Как заполнить квитанцию на оплату налога по УСН для ИП в 2021 году?”

здравстуйте, а если я хочу оплатить онлайн картой, но сайт не пропускает сумму свыше 15.000 рублей. как поступить?

Можете со счета ИП в банке платить или наличными, по квитанции.

КБК УСН «доходы» в 2020 и 2021 году

Для УСН «доходы» применются стандартная ставка 6 % и повышенная ставка 8% (стандартная может быть меньше — о ставках в регионах мы писали здесь). По ней облагается только доход организации. Последние изменения в перечень кодов МинФин внес приказом от 7 декабря 2020 года № 297н, но КБК для УСН 6% остались прежними. Коды для налога, пени и штрафа различаются.

- Налог и авансовые платежи — 182 1 05 01011 01 1000 110

- Пени — 182 1 05 01011 01 2100 110

- Проценты — 182 1 05 01011 01 2200 110

- Штрафы — 182 1 05 01011 01 3000 110

За неуплаченный вовремя налог ФНС начисляет пени за каждый день просрочки. Для их уплаты есть специальный КБК, как и для штрафов. Отличия у этих кодов только в знаках с 14 по 17. Налог — 1000, пени — 2100, штраф — 3000.

ОШИБКИ в платежке в НАЛОГОВУЮ и ПЕНИ

Если в платежном поручении на перечисление страховых взносов неверно указаны:

- счет Федерального казначейства;

- КБК;

- наименование банка получателя.

то обязанность по уплате взносов считается не исполненной .

Остальные ошибки не препятствуют перечислению денег в бюджет. Значит не приведут к начислению пеней . К таким недочетам относятся: неправильный ИНН или КПП получателя.

Уплата налогов: по каждому сроку перечисления нужно составить отдельную платежку

Если компания в один день перечисляется НДФЛ с зарплаты и с отпускных. То и на зарплатный, и на отпускной НДФЛ нужно заполнить свое платежное поручение. Письмо ФНС от 12.07.2016 № ЗН-4-1/12498@

Как разъяснила ФНС, если законодательством предусмотрено более одного срока уплаты налога. И при этом для каждого из сроков установлены конкретные даты перечисления платежа. Налогоплательщик должен сформировать отдельную платежку по каждому из сроков. Ведь установленный законодательством срок перечисления налога следует указать в поле 107 платежного поручения.

Чтобы не ошибиться в заполнении платежного поручения. Воспользуйтесь программой, размещенной на сайте nalog.ru. (на сайте найдите вкладку «Электронные сервисы», далее – «Заполнить платежное поручение»). Эта программа разработана ФНС России специально для налогоплательщиков. И позволяет составить платежное поручение с указанием реквизитов конкретной организации.

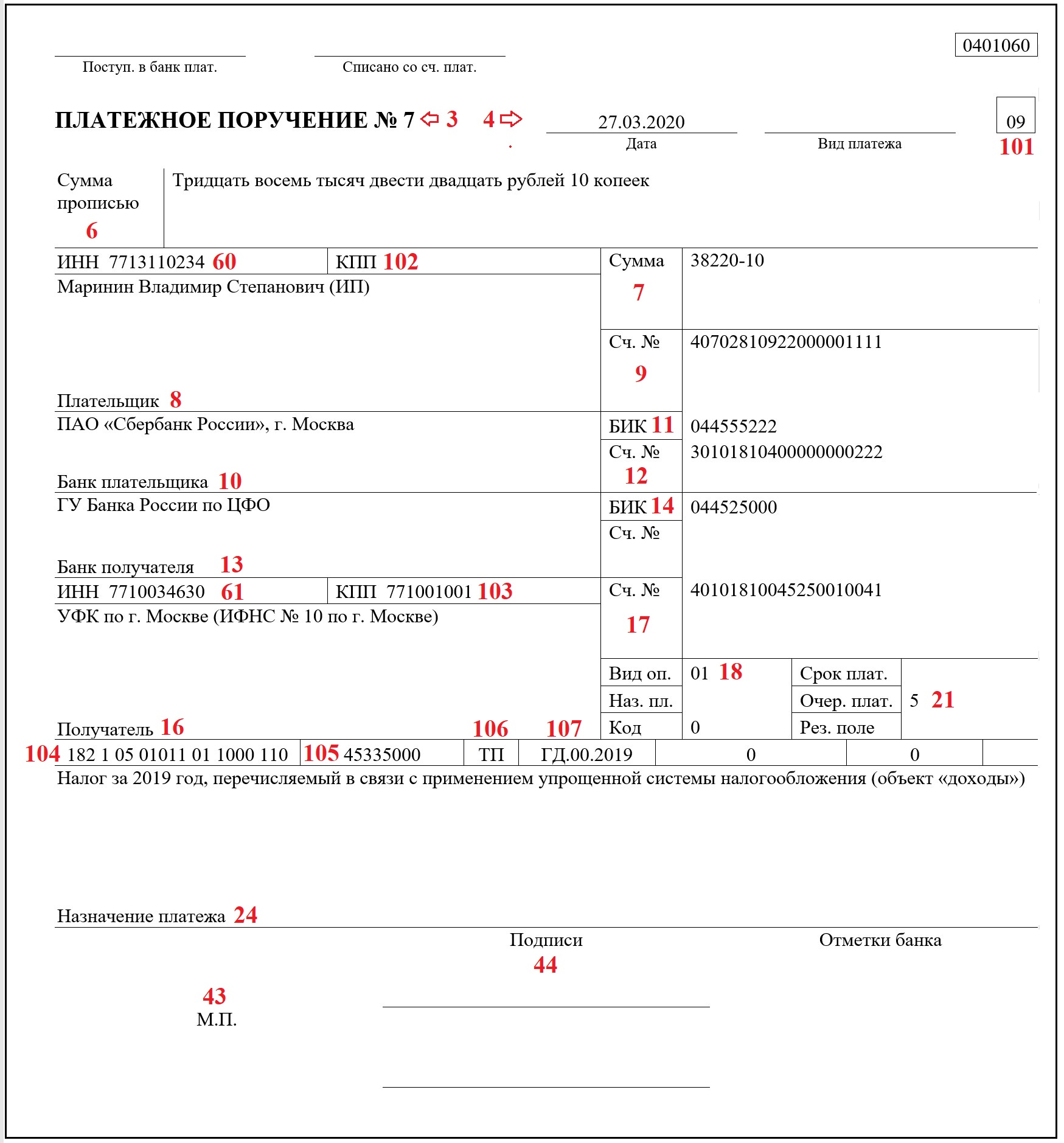

Образец п/п УСН «доходы» 2020 для ИП

Для перечисления налоговых платежей нужно заполнить специальные поля поручения. Что нужно указать предпринимателю в платежном документе:

- в поле «104» — актуальный КБК для сумм, перечисляемых плательщиками УСН «доходы»:

по налогу — 182 1 05 01011 01 1000 110,

для пени — 182 1 05 01011 01 2100 110,

для штрафов — 182 1 05 01011 01 3000 110;

- в поле «105» — код территории ОКТМО по месту жительства предпринимателя; код можно уточнить в своей ИФНС или найти по адресу на сайте ФИАС ; он состоит из 8 или 11 цифр;

- в основании платежа (поле «106») проставляется код «ТП», если уплата производится по сроку, «ЗД» — при добровольном погашении задолженности после установленной даты; «ТР» в случае оплаты по требованию из ИФНС, «АП» — при внесении доначисленной суммы по акту проверки;

- в поле «107» — период, за который перечисляется сумма, например, КВ.01.2020 (за 1 квартал 2020)или ГД.00.2020 (налог за 2020 год);

- поля «108» и «109» (номер и дата документа) заполняются, если оплата происходит по требованию налоговиков; в них указываются данные документа ИФНС.

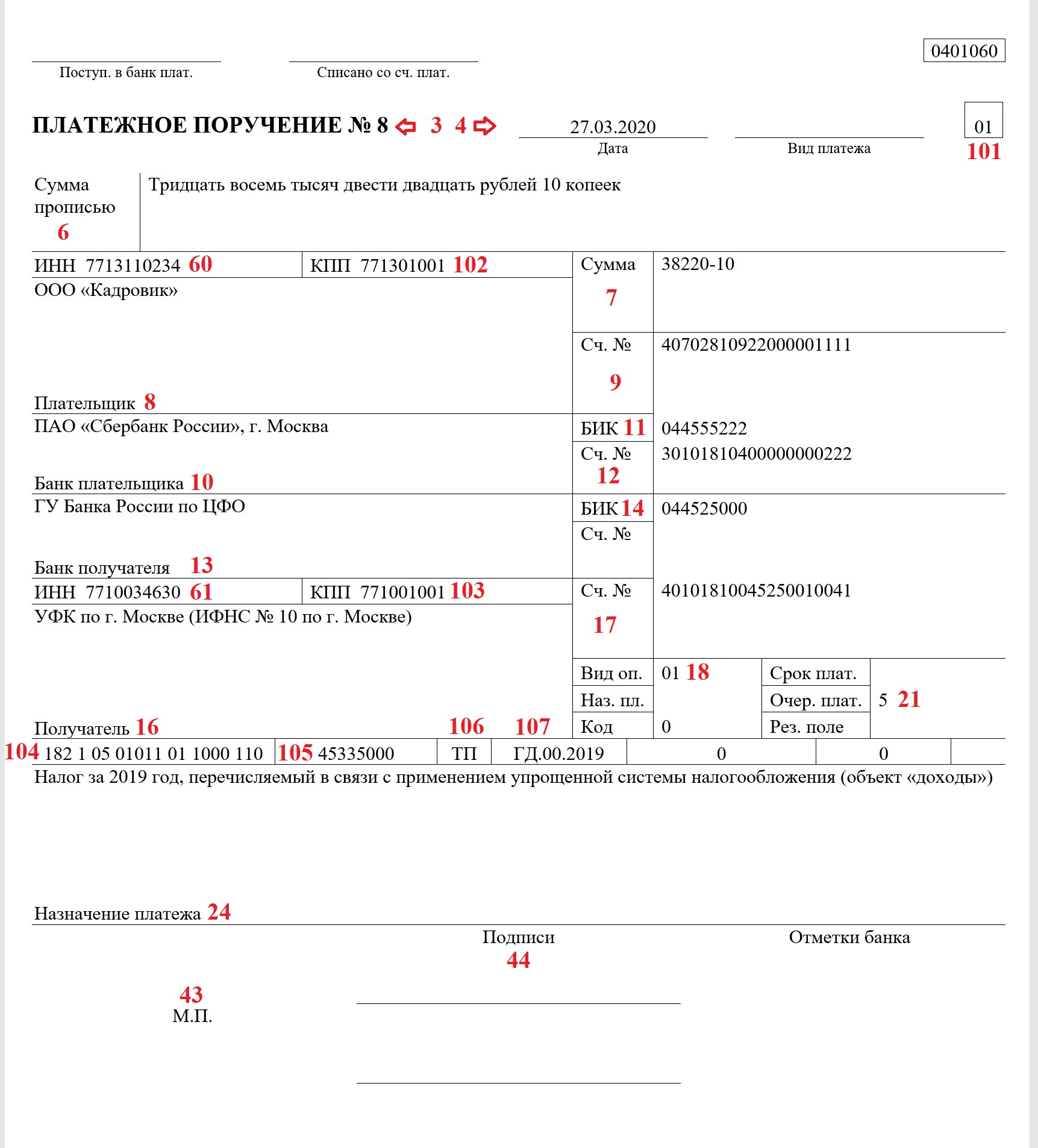

Образец платежного поручения УСН 6% за 2019 год

Заполняя платежку по упрощенному налогу за 2019 год, следует руководствоваться правилами, приведенными в Приказе Минфина России от 12.11.2013 № 107н и Положении Банка России от 19.06.2012 № 383-П.

Платежки на уплату годового УСН для ИП и организаций практически идентичны. Различие —лишь в некоторых реквизитах. Приведем пример платежного поручения УСН 2019 для ИП и компаний. Порядок заполнения платежки смотрите в таблице ниже.

Образец платежного поручения УСН доходы для ИП

Образец платежного поручения УСН доходы 2019 для организаций

В таблице приведен порядок заполнения каждой строки платежного поручения:

Название реквизита

Примечание

Круглую сумму можно записать несколькими способами:

Сроки уплаты УСН «доходы» в 2021 году

Налог за 2021 год — не позднее:

- для организаций — 31.03.2021;

- ИП — 30.04.2021.

Авансовые платежи в 2021 году нужно перечислить не позже:

- за 1 квартал — 26.04.2021 (перенос с воскресенья, 25 апреля);

- 2 квартал — 26.07.2021 (перенос с воскресенья, 25 июля);

- 3 квартал — 25.10.2021.

Налог за 2021 год — не позднее:

- для организаций — 31.03.2022;

- ИП — 04.05.2022 (перенос с субботы, 30 апреля).

Принципы заполнения платежного поручения в 2021 году не изменились.

Перед заполнением платежного поручения, проверьте, правильно ли вы рассчитали сумму авансовых платежей по УСН с объектом «доходы». Получите пробный доступ к системе КонсультантПлюс. Это бесплатно